Tỷ lệ nợ xấu nhiều ngân hàng gần về mức đỉnh

Theo thống kê mới nhất, tỷ lệ nợ xấu của các ngân hàng nói chung có xu hướng đạt đỉnh, tuy nhiên việc trích lập dự phòng nợ xấu giảm có tiềm ẩn rủi ro?

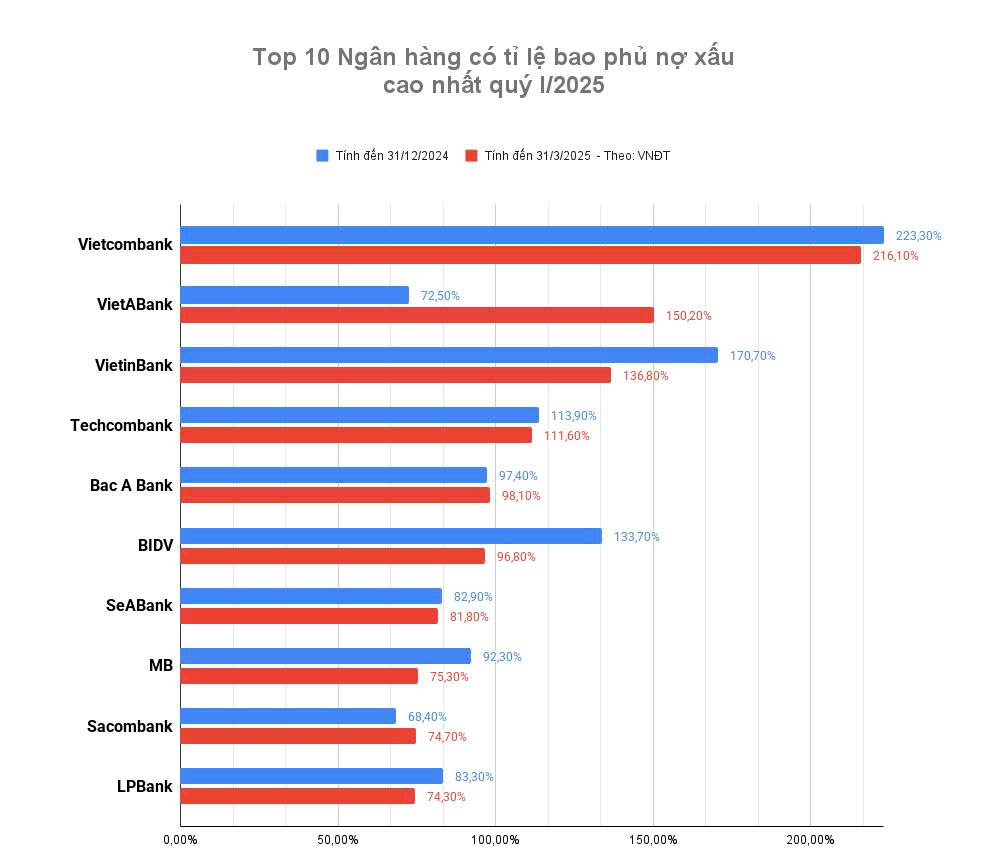

Theo báo cáo tài chính quý I/2025 của Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank - HOSE: VCB) cho thấy Vietcombank là ngân hàng dẫn đầu top trong 10 ngân hàng có tỷ lệ nợ xấu bao phủ cao nhất quý 1/2025 của toàn ngành.

Tỷ lệ nợ xấu nhiều ngân hàng gần về mức đỉnh

Cụ thể, Vietcombank có tỷ lệ bao phủ nợ xấu, đạt 216,1%, giảm thêm 7,2 điểm % so với cuối năm ngoái. Năm 2022, tỷ lệ bao phủ của Vietcombank từng ở trên mốc 300%. Nhưng ở mức này tỷ lệ nợ xấu của Vietcombank đang cao gấp 2,7 lần trung bình ngành.

Trong khi đó, tính đến cuối năm 2024, tổng tài sản Vietcombank đạt 2,1 triệu tỷ đồng, tăng 13% so với năm 2023. Tuy nhiên báo cáo tài chính hợp nhất quý I/2025 với kết quả lợi nhuận trước thuế Vietcombank ghi nhận mức tăng trưởng rất khiêm tốn. Cụ thể, lợi nhuận trước thuế đạt 10.860 tỷ đồng, tăng 1,3% so với cùng kỳ năm trước. Nhưng lại giảm sâu so với quý 1/2023 cụ thể năm 2023 là 11.221 tỷ đồng.

Điều đáng nói, lợi nhuận khiêm tốn có được dựa trên tổng tài sản khủng của Vietcombank lại không đến từ hoạt động kinh doanh cốt lõi mà là chủ yếu nhờ vào việc cắt giảm mạnh chi phí dự phòng rủi ro tín dụng. Cụ thể Vietcombank đã mạnh tay cắt giảm hơn 50% chi phí dự phòng rủi ro xuống còn hơn 700 tỷ đồng. Và điều này đã giúp Vietcombank giữ được tăng trưởng lợi nhuận dương trong quý đầu năm.

Tại thời điểm 31/3/2025, tổng nợ xấu của Vietcombank ở mức 15.036 tỷ đồng, tăng 8% so với cuối năm 2024. Tỷ lệ nợ xấu trên tổng dư nợ cho vay cũng tăng nhẹ từ 0,96% lên 1,03%. Việc nợ xấu tăng nhưng ngân hàng lại giảm mạnh trích lập dự phòng có thể ảnh hưởng đến khả năng ứng phó với rủi ro trong tương lai nếu tình hình kinh tế vĩ mô và nợ xấu tiếp tục diễn biến phức tạp.

Về nhân sự, Vietcombank ghi nhận 24.280 lao động tại thời điểm cuối quý 1/2025, giảm 26 người so với đầu năm. Chi phí bình quân dành cho mỗi nhân viên đạt 44,5 triệu đồng/tháng, tăng 8,4% so với cùng kỳ năm ngoái.

Nợ xấu đạt đỉnh và nhiều khả năng tăng trong quý II

Đứng thứ 2 top trong 10 ngân hàng có tỷ lệ nợ xấu bao phủ cao nhất quý 1/2025 của toàn ngành là VietABank với tỷ lệ nợ xấu tăng từ 72,5% cuối năm ngoái lên mức 150,2% cuối quý I/2025.

Ngoài Vietcombank, VietAbank, trong 10 còn có thêm 2 ông lớn trong nhóm ngân hàng thương mại cổ phần là VietinBank và BIDV.

Hiện tại một số ngân hàng có tỷ lệ nợ xấu trên 2% còn có thể kể đến HDBank, Nam A Bank, Sacombank, MSB… Và hiện còn không ít ngân hàng có tỷ lệ nợ xấu trên 3% như Saigonbank, ABBank… Trong đó, VIB tăng từ 3,5% lên gần 3,8%, Saigonbank tăng từ 2,66% lên 3,28%. Riêng Ngân hàng TMCP Đại Chúng Việt Nam (PVcomBank) vừa công bố kết quả kinh doanh quý I/2025 mặc dù lợi nhuận trước thuế đạt 489 tỷ đồng, tăng mạnh 58,3% so với cùng kỳ năm trước và vượt xa kế hoạch cả năm. Tuy nhiên, tổng nợ xấu (nợ nhóm 3 đến nhóm 5) của PVcomBank tại cuối quý I/2025 ở mức 3.616 tỷ đồng. Trong đó, nợ có khả năng mất vốn (nhóm 5) chiếm tỷ trọng lớn nhất với 70%, tương đương 2.543 tỷ đồng. Tỷ lệ nợ xấu trên tổng dư nợ cho vay của ngân hàng tại thời điểm kết thúc quý là 3,12%.

Thông tin tại tọa đàm về xử lý nợ xấu vào giữa tháng 4/2025, TS. Nguyễn Quốc Hùng - Phó chủ tịch kiêm Tổng thư ký Hiệp hội Ngân hàng cho biết, tính đến cuối năm 2024, tỷ lệ nợ xấu (bao gồm nợ tiềm ẩn rủi ro) của hệ thống ngân hàng ước tính ở mức 5,46% tổng dư nợ. Chỉ trong 2 tháng đầu năm 2025, tổng nợ xấu đã tăng thêm 34.000 tỷ đồng, trong khi tốc độ xử lý nợ xấu chỉ đạt khoảng 15.000 tỷ đồng do các tổ chức tín dụng trích dự phòng rủi ro để xử lý.

Tại đại hội đồng cổ đông thường niên 2025, một số lãnh đạo các nhà băng cũng thừa nhận nợ xấu và nợ tiềm ẩn có thể gia tăng trong năm 2025 do biến động mới của thị trường toàn cầu, đặc biệt là chính sách thuế quan của Mỹ.

Lãnh đạo VPBank cho biết, tổng dư nợ của các nhóm khách hàng có nguy cơ bị ảnh hưởng bởi chính sách thuế quan hiện ước tính khoảng 300.000 tỷ đồng, tương đương 15% tổng dư nợ của VPBank. Các lĩnh vực tiềm ẩn rủi ro gồm: thép, cơ khí, nhựa, thủy sản, dệt may, phương tiện vận tải, máy tính và bất động sản công nghiệp…Và nếu căng thẳng thương mại kéo dài thêm nữa, sức mua sẽ sụt giảm, ảnh hưởng đến nhóm khách hàng thu nhập trung bình và thấp. Đây cũng là nhóm khách hàng chủ lực của VPBank. Hiện nay VPBank cũng đã nhanh chóng thành lập ban chỉ đạo ứng phó và hỗ trợ doanh nghiệp trong kinh doanh.

Theo một chuyên gia tài chính, nợ xấu đang ảnh hưởng rất lớn đến kết quả kinh doanh của các ngân hàng, cũng như giảm nguồn lực. Dù rằng nhiều ngân hàng đã tích cực, chủ động triển khai nhiều biện pháp để xử lý nợ xấu, kiểm soát và hạn chế nợ xấu mới phát sinh. Tuy nhiên những biến động từ kinh tế vĩ mô trên toàn cầu khiến doanh nghiệp chịu thiệt hại và ngân hàng cũng bị ảnh hưởng theo.

Tại Kỳ họp thứ 9, Quốc hội khoá XV đang diễn ra, dự án Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng dự kiến sẽ trình Quốc hội thảo luận và thông qua. Các chuyên gia và đại diện nhiều ngân hàng kỳ vọng sẽ có những sửa đổi liên quan đến xử lý nợ xấu, thu giữ tài sản đảm bảo... tạo điều kiện cho ngân hàng thu hồi nợ xấu, cũng như tăng trách nhiệm trả nợ của người đi vay.

Áp lực từ pháp lý các dự án BĐS làm giảm chất lượng tài sản ở ngân hàng

Báo cáo mới đây của SSI Research cho thấy chất lượng tài sản của các ngân hàng vẫn chịu áp lực do trong quý I/2025 không có nhiều tiến triển đối với những dự án bất động sản chưa hoàn thiện về mặt pháp lý và thanh khoản vẫn còn trầm lắng tại thị trường bất động sản TP.HCM.

Vì vậy, một phần các khoản cho vay mua nhà liên quan đã bị chuyển nhóm thành nợ xấu tại một số ngân hàng thương mại cổ phần. Trong khi đó, các ngân hàng thương mại nhà nước bị ảnh hưởng bởi việc cơ cấu khoản vay đối với một số doanh nghiệp trong lĩnh vực vật liệu xây dựng.